炭素税の基礎知識と企業・個人の影響、対策を徹底解説!

炭素税とは、企業が排出する二酸化炭素(CO2)の量に応じて課される環境税制のことです。

1990年にフィンランドで初めて導入され、現在はEU、中国、韓国など、世界各国で採用が広がっています。

日本では2012年に地球温暖化対策のための税として「地球温暖化対策税」が導入され、化石燃料利用に対してCO2排出量に応じた課税が行われています。

製造業や運輸業を中心に、多くの企業が炭素税への対応を迫られるなか、具体的な対策や試算方法を知ることは経営戦略上の重要課題となっています。

また、一般家庭における電気代やガソリン代への影響も避けられず、私たちの生活にも密接に関わる政策である炭素税。

本記事では、炭素税の仕組みから具体的な対策まで、企業と個人それぞれの視点から、最新動向を踏まえて徹底解説していきます。

カーボンニュートラルに向けた世界の潮流の中で、炭素税がもたらす影響と機会について、実務に役立つ情報を分かりやすくお伝えします。

目次

炭素税とは?わかりやすく解説

石油や石炭などの化石燃料の使用に対して課される税金、それが炭素税です。

CO2を排出する企業や個人に負担を求めることで、温室効果ガスの削減を促す仕組みとして注目されています。

簡単に言えば、「CO2を出せば出すほど税金を払う」という考え方です。

この制度は、環境に優しい行動を選択するインセンティブを社会全体に与えることを目的としています。

地球温暖化と炭素税の関係

地球温暖化とは、温室効果ガスの増加によって地球の気温が上昇する現象です。

その要因のひとつがCO2の排出量増加。

炭素税を導入することで、化石燃料の使用を抑えられれば、CO2の排出削減を促すことができます。

そのため、地球温暖化対策において、炭素税は重要な政策ツールとして位置づけられているのです。

▼炭素税に期待できる効果

- 企業の排出削減投資の促進

- 省エネ設備への更新

- クリーンエネルギーへの転換

- 消費者の環境配慮行動の促進

- エコカーの選択

- 省エネ家電の購入

再生可能エネルギーの利用拡大や、低炭素技術の開発は、地球温暖化を食い止める鍵となるでしょう。

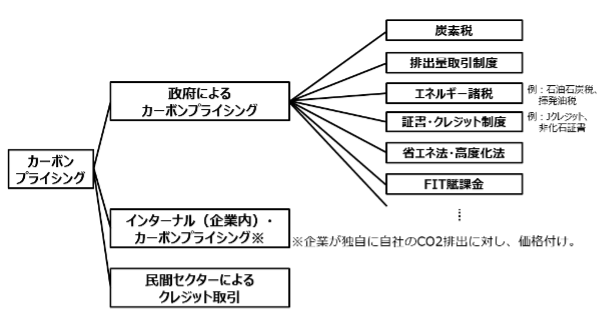

カーボンプライシングとの違い

カーボンプライシングは、CO2排出に価格付けをする政策の総称です。

炭素税は「カーボンプライシング」の一種ですが、他にも排出量取引制度(ETS)があります。

| 項目 | 炭素税 | 排出量取引制度 |

| 価格決定 | 政府が固定 | 市場で変動 |

| 削減量 | 不確実 | 確実 |

| 運用コスト | 低い | 高い |

| 予見可能性 | 高い | 低い |

炭素税はCO2排出量に対して一定の税率を設定し、直接的に負担を求めるのが特徴です。

一方、排出量取引制度は、政府が排出枠を設定し、企業間でその枠を売買できるようにする仕組み。

どちらもCO2排出削減を目的としていますが、アプローチが異なります。

炭素税は比較的シンプルな制度設計であり、企業にとって将来の負担を予測しやすい制度といえるでしょう。

日本の炭素税:導入時期と現状

環境負担の削減や省エネ技術の発展・普及のために導入された現在の「地球温暖化対策税」。

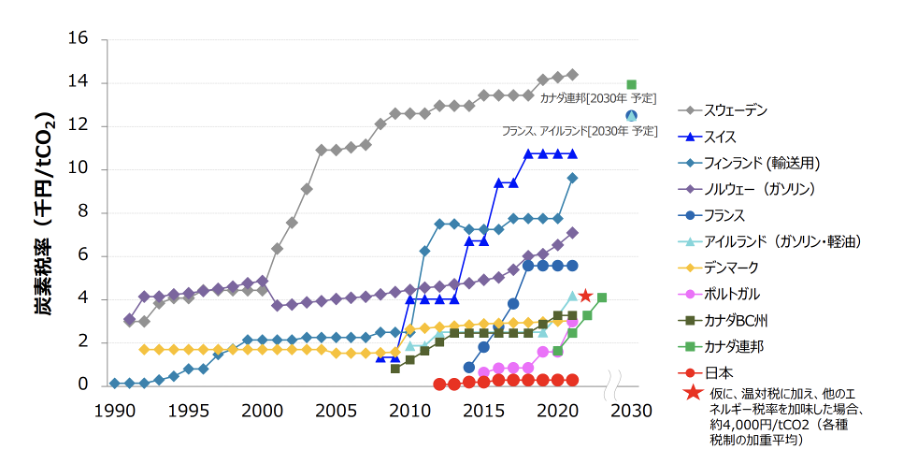

しかし、欧州などの炭素税と比較すると税率が低い点が問題視されています。

そのため日本でも本格的な炭素税の導入が検討されているのです。

政府は、企業の排出量削減を促すため、2028年度から化石燃料を輸入する企業に対し、炭素賦課金の支払いを義務付ける方針を決定しました。電力・ガス会社、商社などを対象とし、徐々に金額を引き上げる計画です。

いつから始まる?導入スケジュール

政府は化石燃料を輸入している企業に2028年度から「炭素賦課金」の支払いの義務化を検討しています。

▼課税の仕組み(案)

- 上流課税:化石燃料の採取時点、輸入時点で課税

- 中流課税:化石燃料製品や電気を、製造所から出荷する時点で課税

- 下流課税:化石燃料製品を工場、オフィス、家庭等へ供給する時点で課税

- 最下流課税:最終製品・サービスが最終消費者に供給される時点で課税

この段階的な導入により、企業や家計への急激な負担増を避ける配慮がなされています。

現在の炭素税の仕組み(地球温暖化対策税)

現在、日本では「地球温暖化対策税」が導入されています。

これは、化石燃料の使用に応じて課される税金で、CO2排出の抑制を目的としています。

▼地球温暖化対策税の特徴

| 項目 | 内容 |

| 課税対象 | 原油、石油製品、天然ガス、石炭 |

| 税率 | CO2 1トンあたり約289円 |

| 使途 | 再生可能エネルギーの普及、省エネ対策など |

| 徴収方法 | 化石燃料の輸入時・採取時 |

現行制度は、国際的に見ると非常に低い税率設定となっているため、より効果的な温暖化対策が求められています。

2028年炭素賦課金の支払い義務化

2028年度から、日本の地球温暖化対策税が改正・拡充される予定です。

これは、現在すでに課税されている化石燃料に対する税金(地球温暖化対策税)を段階的に引き上げるもので、一般的に「炭素賦課金」または「炭素税」と呼ばれています。

企業は、化石燃料の使用量に応じてより多くの税金を支払う必要が出てくるでしょう。

具体的な税率や対象範囲などは、今後さらに検討される予定です。

炭素税による影響

炭素税の導入は、社会全体に広範な影響を及ぼすことが予想されています。

特に注目されるのが、企業活動や家計支出に大きな変化をもたらす可能性です。

企業への影響:コスト増加と対応策

企業にとって、炭素税は直接的なコスト増加要因となります。

▼主な影響

- エネルギーコストの上昇

- 原材料費の値上がり

- 設備投資の必要性増加

特にエネルギー消費が多い製造業や運輸業は、経営への影響が大きくなるでしょう。

企業は、再生可能エネルギーの導入や省エネ技術の活用を進め、コスト削減に取り組む必要があります。

業種別の影響と対策事例

業種によって炭素税の影響度は大きく異なります。

| 業種 | 主な影響 | 有効な対策例 |

| 製造業 | 生産コスト増加 | 省エネ設備導入、製造工程の効率化 |

| 運輸業 | 燃料費上昇 | EV車両導入、配送ルート最適化 |

| 電力 | 発電コスト増加 | 再生可能エネルギーへの転換 |

| サービス業 | 間接的なコスト増 | 省エネ機器の導入、デジタル化 |

各業界でCO2排出を減らす努力が求められています。

消費者への影響:電気代やガソリン代の変化

一般家庭でも、光熱費を中心に支出増加が見込まれます。

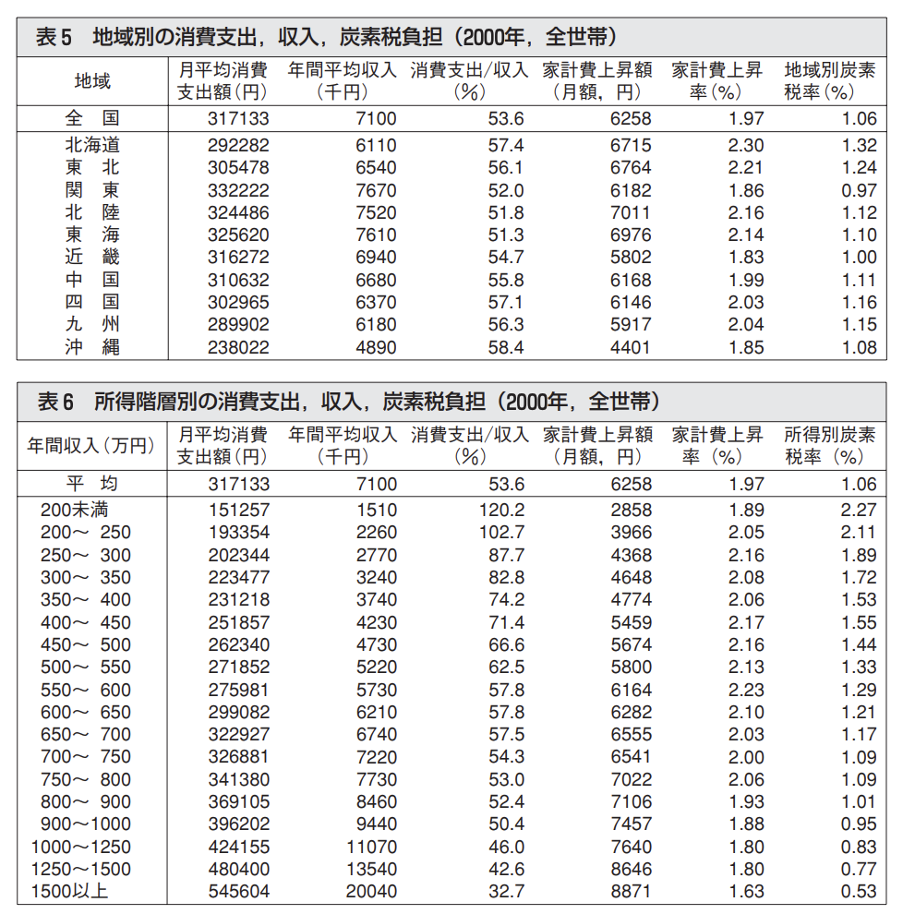

家計への影響試算

現行の地球温暖化対策税による家計への影響は、平均的な世帯で月100円程度、年1,200円程度です。

将来的に炭素税が導入され税率が上がった場合は、影響がさらに大きくなると考えられます。

ただし、実際の影響は政策設計や経済状況、省エネ行動、環境配慮型商品の選択などによって変わる可能性があります。

特に、低所得層への配慮や税収の活用方法には十分な検討が必要でしょう。

経済全体への影響

炭素税は、日本経済全体にもさまざまな影響を及ぼします。

▼短期的な影響

- GDPの微減物価の若干の上昇

- 産業構造の変化

▼長期的な影響

- 環境技術産業の成長

- エネルギー効率の改善

- 国際競争力の強化(脱炭素化対応)

特に注目すべきは、税収の使途です。

環境投資促進や低所得者支援に活用することで、経済の新陳代謝を促進する効果が期待されています。

炭素税導入のメリット・デメリット

炭素税は、環境保護と経済活動のバランスを取る政策として評価されています。

一方で、その効果や影響についてはさまざまな議論も。

以下では、炭素税の主要なメリットとデメリットを具体的に解説していきます。

メリット

温室効果ガス削減効果

炭素税の最大のメリットは、確実な温室効果ガス削減効果が期待できる点です。

スウェーデンやデンマークなど先行して導入している国々では、さまざまな成果が報告されています。

| 国名 | 導入年 | 特徴 |

| スウェーデン | 1991年 | ・CO2排出量の削減とGDP成長の両立を達成 ・経済成長と環境保護を切り離して進めることに成功 |

| デンマーク | 1992年 | ・CO2排出量の削減と実質GDPの増加 ・エネルギー関連技術の輸出はEU最大 |

| スイス | 2008年 | ・将来の税率は過年度のCO2排出実績に基づいて決定 |

| カナダBC州 | 2008年 | ・炭素税税収相当分の所得税と法人税の引き下げを実施 |

| フランス | 2014年 | ・税率は段階的に引き上げる (2030年にCO2排出量1tあたり100ユーロ) |

イノベーションを加速する効果

炭素税は、企業の技術革新を強力に後押しします。

▼注目すべき成果

- グリーンテクノロジーの進展

- 水素技術の実用化加速

- CO2回収技術の革新

- 次世代蓄電池の開発

- 産業構造の転換

- 環境ビジネスの市場拡大(2030年に約200兆円規模)

- グリーンジョブの創出

- 新規参入企業の増加

- 国際競争力の強化

- 環境技術での優位性確保

- グリーン市場でのシェア拡大

- ESG投資の呼び込み

社会全体への波及効果

炭素税が社会全体にもさまざまな影響を与えます。

▼社会全体への効果

- 健康被害の減少による医療費削減

- クリーンな都市環境の実現

- エネルギー自給率の向上

- 災害に強い分散型エネルギーシステムの構築

これらの効果が経済成長と両立することが期待されます。

デメリット:経済への負担

一方で、炭素税には以下のような経済的な課題も存在します。

| 影響を受ける主体 | 主な課題 | 懸念される影響 |

| 企業 | コスト増加 | 国際競争力の低下 |

| 消費者 | 物価上昇 | 生活水準の低下 |

| 産業全体 | 生産活動の制約 | 経済成長の鈍化 |

特に以下の3点が重要な課題として指摘されています。

- カーボンリーケージのリスク

- 企業の海外移転による国内産業の空洞化

- グローバルでの排出量増加の可能性

- 所得格差の拡大

- 低所得者層への負担増加

- エネルギー価格上昇の影響

- 短期的な経済への悪影響

- 企業の投資意欲の低下

- 雇用への悪影響の可能性

企業にとって、炭素税の導入は生産コストの上昇を意味し、特にエネルギー依存度が高い業界では価格転嫁が避けられません。

消費者も電気代やガソリン代の上昇による生活費の増加が懸念されるでしょう。

そのため、炭素税導入に伴い、低所得者層への支援策や企業向けの助成制度が求められます。

各国の炭素税導入事例

世界各国の炭素税導入経験から、日本は多くの教訓を得ることができます。

特に北欧諸国の成功例と、導入に苦労した国々の事例は、今後の日本の制度設計に重要な示唆を与えています。

では、具体的な事例を見ていきましょう。

成功例:炭素税導入による効果と課題

北欧諸国は、炭素税導入の先進事例として世界的に評価されており、特にスウェーデンの成功例が注目されています

同国では1991年に炭素税を導入し、エネルギー効率の向上と再生可能エネルギーの普及を促進しました。

その結果、経済成長を維持しながらCO2排出量を大幅に削減することに成功。

▼成功の要因

- 段階的な税率引き上げ

- 税収の有効活用

- 産業競争力への配慮

一方で、税率の引き上げに対する産業界の反発などの課題もありました。

失敗例:導入の失敗から学ぶべき点

一方で、炭素税導入に苦労した国々の例からも重要な教訓が得られます。

フランスの事例が代表的です。

- 2018年の炭素税引き上げ計画が「黄色いベスト運動」による大規模な抗議で頓挫

- 低所得者層への配慮不足が主な原因

- 税収の使途が不明確

この背景には、低所得者層への影響を十分に考慮しなかったことが挙げられます。

▼失敗例から学ぶ教訓

- 段階的な導入の重要性

- 公平な負担の確保

- 税収使途の透明性

- 国民との対話の必要性

企業が取り組むべき炭素税対策

2028年の炭素税導入に向けて、企業は今から具体的な準備を始める必要があります。

早期の対策着手が、将来のコスト削減と競争力強化につながります。

特に重要なのは、排出量の可視化と具体的な削減計画の策定です。

排出量削減のための具体的な対策

2028年の炭素税導入まで、実は時間が残されていませんが、今から計画的な対策を進めることで、将来の大幅なコスト削減が可能です。

排出量削減は、「すぐにできること」から「じっくり取り組むこと」まで、計画的に進めることがカギと言えます。

| 対策内容 | 実施時期 | 投資回収の目安期間 |

| LED照明への切替 | 即時 | 2〜3年 |

| 空調の最適化 | 即時 | 1〜2年 |

| 高効率設備導入 | 1〜2年以内 | 3〜5年 |

| 社用車のEV化 | 2〜3年以内 | 5〜7年 |

| 工場の全面改修 | 3〜5年以内 | 7〜10年 |

たとえば、省エネ設備の導入や、電力の再生可能エネルギーへの切り替えは有効な施策です。

また、CO2排出の少ない生産プロセスの導入や、従業員の環境意識向上も重要な対策といえるでしょう。

再生可能エネルギー導入のメリット

再生可能エネルギーの導入は、炭素税対策の切り札となります。

主なメリットは以下の通りです。

- 直接的なメリット

- 炭素税負担の大幅削減

- 電力コストの安定化

- 補助金の活用機会

- 間接的なメリット

- 企業価値の向上

- ESG投資の呼び込み

- ブランドイメージの改善

特に、自家消費型太陽光発電の導入は、初期投資の回収が比較的早く、検討価値が高いとされています。

カーボンフットプリントの算定方法

カーボンフットプリントの算定方法は、大きく分けて以下の3つのステップで行います。

算定範囲の決定

まず、何を対象にカーボンフットプリントを算定するかを明確にするため、3つのスコープに分類します。

| スコープ1(直接排出 | 事業活動で自ら所有または管理する発生源からの温室効果ガス排出量 |

| スコープ2(エネルギー起源の間接排出) | 他者から供給された電気、熱、蒸気等の使用に伴う温室効果ガス排出量 |

| スコープ3(その他の間接排出) | スコープ1、2以外の間接排出。事業活動に関連するものの、他社が所有または管理する発生源からの排出 |

スコープ3は非常に範囲が広く、算定が複雑になるため、最初はスコープ1、2から始めることが一般的です。

算定範囲は、組織の活動内容や算定の目的、利用可能なリソースに応じて適切に設定する必要があります。

アクティビティデータの収集

算定範囲が決まったら、対象となる活動に関するデータを集めます。必要なデータは、スコープや活動内容によって異なります。

- スコープ1:使用した燃料の種類と量、工業プロセスの種類と量

- スコープ2:使用した電気、熱、蒸気の量

- スコープ3:輸送した貨物の量と距離、購入した原材料の種類と量、販売した製品の種類と量、従業員の出張距離など

データは、請求書、メーターの記録、輸送記録、購買記録などから収集します。正確なカーボンフットプリントを算定するためには、できるだけ正確で網羅的なデータ収集が重要です。

排出量の算定

収集したアクティビティデータに、排出係数を掛けて排出量を算定します。排出係数とは、各活動における単位量あたりの温室効果ガス排出量を示す係数です。排出係数は、温室効果ガスインベントリオフィス(GIO)や環境省などが公表しているデータベースから入手できます。

https://www.env.go.jp/earth/ondanka/supply_chain/gvc/files/tools/DB_V2-5.pdf

各スコープ、各活動ごとに排出量を算定し、最後に合計することで、全体のカーボンフットプリントが算出されます。

算定方法の選択

カーボンフットプリントの算定には、いくつかの方法があります。代表的なものとして、以下の2つが挙げられます。

| 算定方法 | 方法 | 特徴 |

| 事業者別算定方法 | 組織独自の排出量を算定する方法 | より正確な結果が得られるが、データ収集や算定に手間がかかる |

| インプットアウトプット分析 | 経済産業省が公表している産業連関表を用いて、組織の経済活動から間接的に排出される温室効果ガス量を推計する方法 | 事業者別算定方法に比べて簡便だが、精度は低くなる |

算定のポイント

算定基準の明確化: どの基準に基づいて算定を行うかを明確にすることが重要です。国際的に広く利用されている基準としては、「GHGプロトコル」があります。

- データの正確性: 正確なカーボンフットプリントを算定するためには、正確なデータ収集が不可欠

- 透明性の確保: 算定方法やデータの出典を明確にすることで、算定結果の信頼性を高められる

- 定期的な見直し: 事業活動の変化に合わせて、定期的にカーボンフットプリントを見直すことが重要

カーボンフットプリントの算定は、環境負荷低減に向けた第一歩です。算定結果を分析し、効果的な削減対策を立案・実施することで、持続可能な社会の実現に近づけるでしょう。

消費者にできること

炭素税による家計負担の増加は、適切な対策により軽減することができます。

実は、多くの対策は特別な投資をせずに始められます。

日々の小さな行動の積み重ねが、大きな効果を生み出すのです。

家庭でできる省エネ対策

家庭でも炭素税の影響を抑えるために、省エネを意識することが重要です。

▼毎日できる習慣づけ

- こまめな消灯

- 適切な温度設定

- 待機電力の削減

▼定期的なメンテナンス

- エアコンフィルターの清掃

- 冷蔵庫の霜取り

- 給湯器の設定確認

たとえば、LED照明の使用や、省エネ家電の導入が有効です。

また、エアコンの温度設定を適切に調整することや、こまめな電気の消灯もエネルギー消費を削減できるでしょう。

環境に配慮した製品・サービスの選択

消費者が環境負荷の少ない製品やサービスを選ぶことで、炭素税の影響を抑えつつ、持続可能な社会づくりに貢献できます。

例えば、エコマーク認定製品の購入や、リサイクル可能な商品を選ぶことが効果的です。

まとめ:炭素税と未来への展望

炭素税は、地球温暖化対策として重要な役割を果たします。

企業や消費者に一定の負担が生じるものの、技術革新や行動の変化によって、環境負荷の少ない社会への移行が可能です。

導入に向けて、税収の使い道や低所得者への配慮が議論のポイントになります。

より持続可能な社会を目指し、炭素税をどのように活用するかが鍵となるでしょう。