新たな資金調達の手段「グリーンファイナンス」の概要から事例まで解説

2016 年9月、杭州(中国)で開催されたG20杭州サミットにおいて、グリーンファイナンスの推進に関する文言が盛り込まれました。グリーンファイナンスとは、環境問題の解決にかかる資金提供を意味する概念となっており、2015年12月の気候変動枠組み条約(COP21)パリ協定でも、気候変動の分野に対するファイナンスの重要性が強く指摘されました。

元来、経済的には非合理的で儲かりにくい取り組みとして認識されがちであったグリーンファイナンスですが、昨今では世界の金融機関にとっても大きな収益事業の一つとして変わりつつあります。

そこで本コンテンツでは、グリーンファイナンスに関する理解を深め、実際の債券や借入を示すグリーンボンド、グリーンローンの国内外における昨今の動向について確認していきます。

21.我々は,環境的に持続可能な成長を世界的に支えるためには,グリーン資金を拡大することが必要なことを認識している。グリーン資金の発展は,とりわけ環境的外部性の内生化における困難,マチュリティのミスマッチ,グリーンに関する定義の明瞭さの欠如,情報の非対称性と不十分な分析能力を含む多くの課題に直面しているが,これらの課題の多くは,民間セクターとの連携によって策定された選択肢によって対処され得る。我々は,グリーン資金スタディグループ(GFSG)によって提出された「G20 グリーン資金総合レポート」と,金融システムがグリーン投資に民間資本を動員する能力を高めるため,GFSGによって構築された自発的な選択肢を歓迎する。我々は,明確な戦略的政策のシグナル及び枠組みを提供し,グリーン資金のための自発的な原則を促進し,能力構築のための学習ネットワークを拡大し,ローカルなグリーン債券市場の発展を支持し,グリーン債券への国境を越えた投資を円滑化するための国際協調を促進し,環境及び金融のリスクの知識の共有を促進及び円滑化し,グリーン資金の活動及び影響の測定方法を改善するために努力が払われるべきであると確認する。

外務省:G20杭州サミット首脳コミュニケ 2016 年9月4日・5日

引用元:https://www.mofa.go.jp/mofaj/files/000186046.pdf

グリーンファイナンスとは

環境問題の解決を目指す”グリーンプロジェクト”遂行のための、資金調達に関する広範囲の概念を表しています。具体的には、企業や地方自治体が、空気や水・土の汚染除去、温室効果ガス排出量削減、エネルギー効率改善、再生可能エネルギー事業への投資などにかかる費用を、グリーンボンド(債券)やグリーンローン(借入)という形の資金提供を受けられる仕組みとなっています。

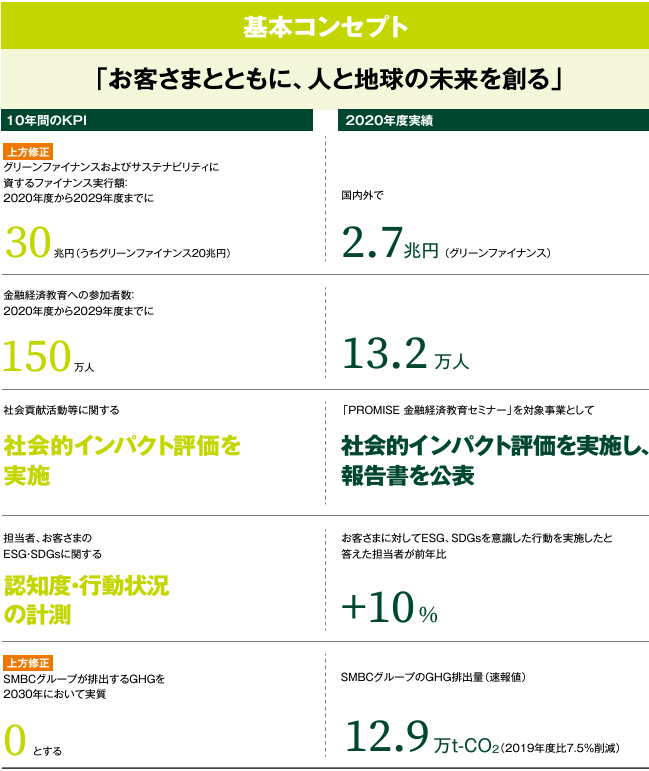

欧州を中心とした海外で2000年代より発展した本概念ですが、日本で本格的に取り入れられ始めたのは、日本政策投資銀行が国内初のグリーンボンドを発行した2014年からとなります。近年、日本国内におけるグリーンファイナンス市場の拡大は加速しており、日本の主要な金融機関においてもグリーンファイナンスへの取り組みが強化されています。例えばSMBCグループでは、2020-2029年度のグリーンファイナンス実行額を30兆円に上方修正したり、グリーンボンドを含めたSDGs債の引き受けも積極的に行ったり、気候変動問題への取り組みを強化すべく、積極的なグリーンファイナンス目標、並びにGHG排出量削減目標を掲げています。

三井住友ファイナンシャルグループ:サステナビリティの実現に向けた取組

© https://www.smfg.co.jp/gr2021/pdf/2107_ird_19.pdf

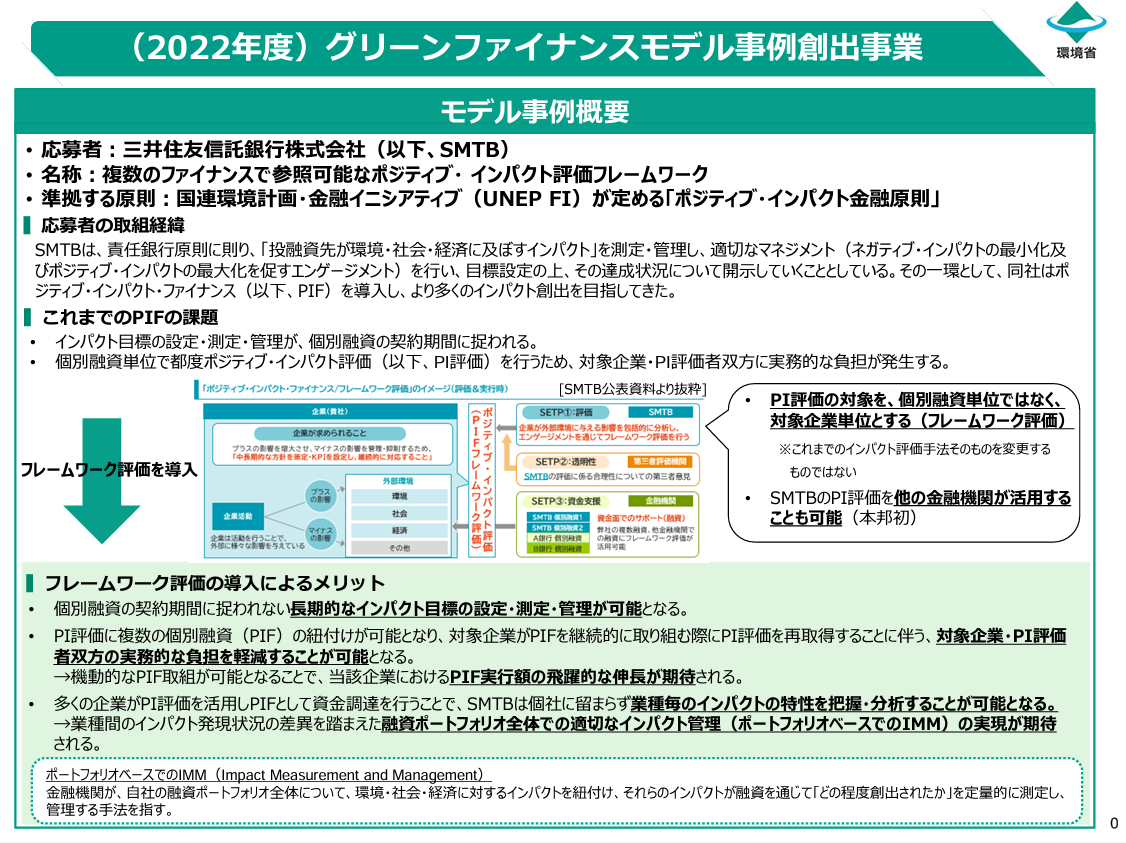

環境省:令和4年度グリーンファイナンスモデル事例創出事業に係るモデル事例の選定について【三井住友信託銀行株式会社】

©https://www.env.go.jp/content/000087713.pdf

また、このようにグリーンプロジェクトに注目が集まっている背景としては、

・2050年のカーボンニュートラルに向けて具体的な目標と取り組みが検討されている

・2023年に成立したGX推進法にも盛り込まれたように、今後10年にかけて官民協調で150兆円を超える脱炭素投資の実現が目指されている

などが挙げられます。一方、海外でも欧州やアジア太平洋地域を中心にグリーンファイナンスの積極的な活用が進んでおり、今後もさらなる普及が予想されています。

グリーンボンドの国内外における動向、活用事例について

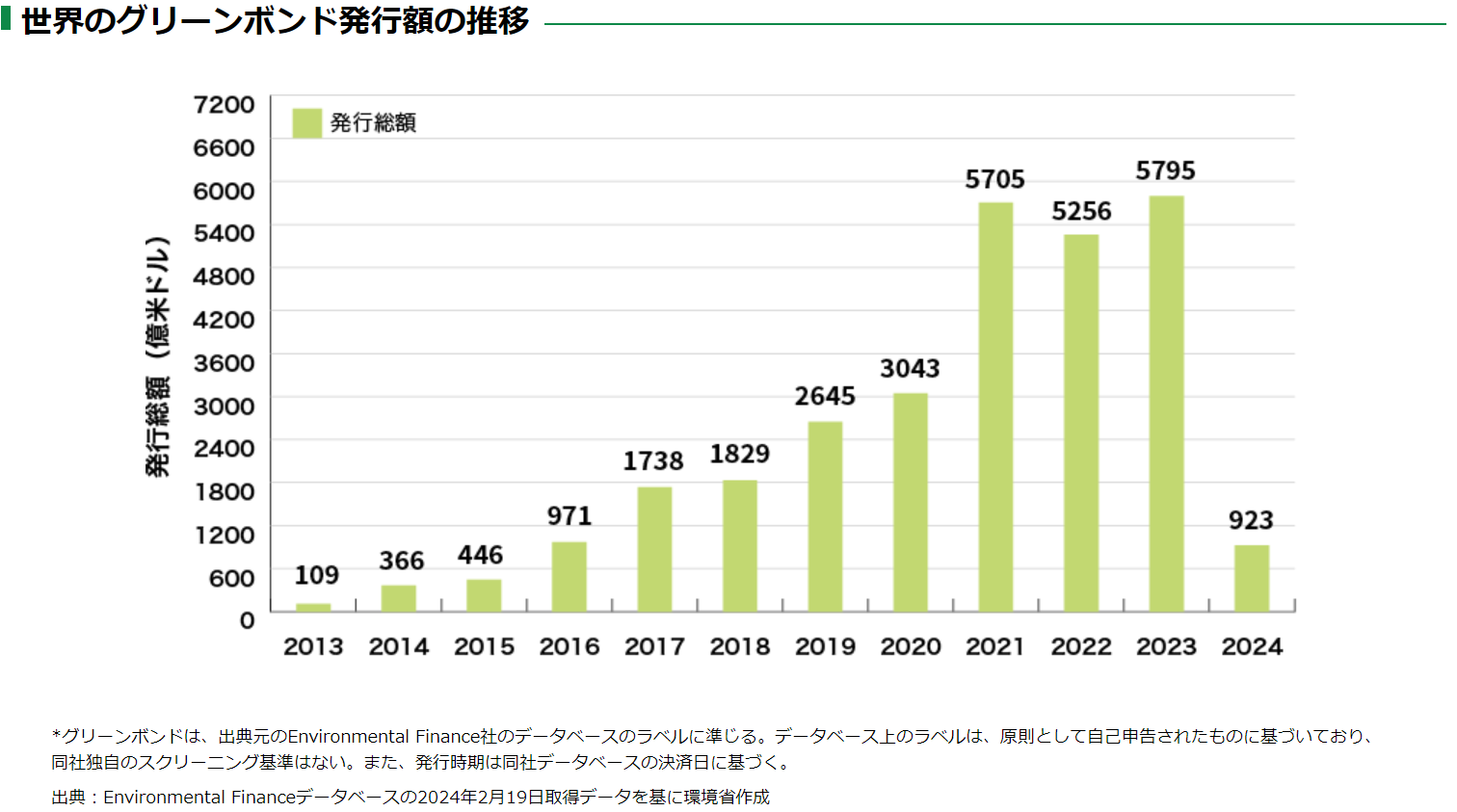

グリーンファイナンスの主となる債券が、グリーンボンドです。企業や地方自治体等が国内外のグリーンプロジェクトに要する資金を調達するために債権を発行し、資金提供者を募る方式となっています。債権の発行ルールについては環境省が細かなガイドライン(*1)を設定しており、確実に当初の目的のために資金が使用されるよう、厳格なルールが定められています。グリーンボンドの年間発行額は国内外でも急激な成長をみせており、直近の2023年には国内でも30,000億円を超えています。

環境省(グリーンファイナンスポータル):国内におけるグリーンボンドの発行・投資への期待

©https://greenfinanceportal.env.go.jp/bond/issuance_data/market_status.html

環境省(グリーンファイナンスポータル):国内におけるグリーンボンドの発行・投資への期待

©https://greenfinanceportal.env.go.jp/bond/issuance_data/market_status.html

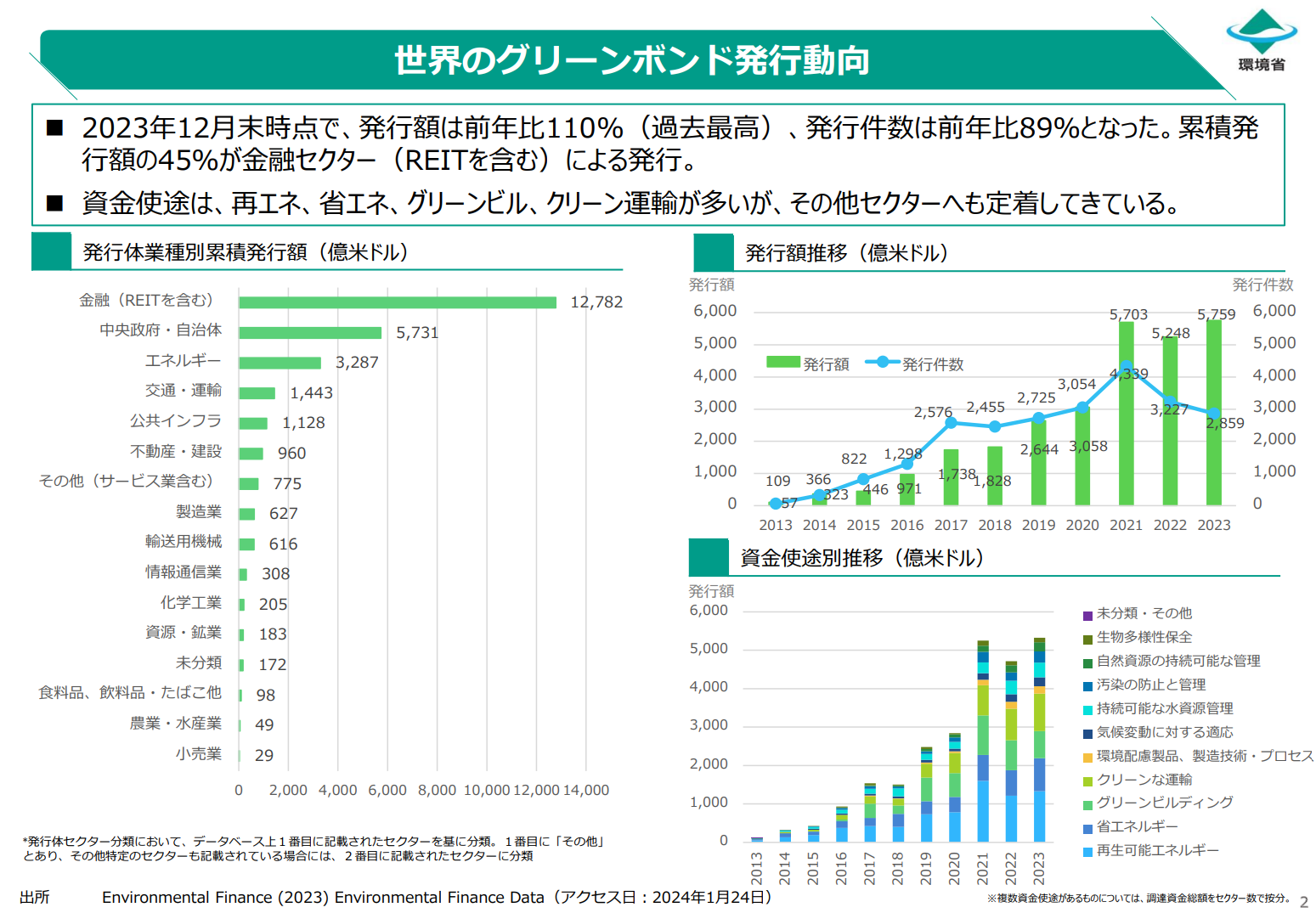

一方、グリーンボンドの発行動向としては、国内外共に発行体業種別累積発行額においては金融(REITを含む)業が圧倒的な割合を占めており、資金使途においても共通して再エネに関連するものが最も多くの割合を占める状況となっています。一方で、日本国内の動向として特徴的な点は、グリーンビルディングが資金使途として2番目(25%)に挙げられており、先日別の記事でご紹介したサステナブルビルディングの注目度の高さが伺える結果となっています。

環境省:グリーンファイナンス市場の動向について

©https://www.env.go.jp/content/000197317.pdf

環境省:グリーンファイナンス市場の動向について

©https://www.env.go.jp/content/000197317.pdf

以下に、グリーンボンドの活用事例を3つご紹介します。

① 三井不動産株式会社:

2023年、500億円のグリーンボンドを発行し、同社が東京都に持つ「日本橋室町三井タワー」「日本橋三井タワー」のリファイナンス(借り換え)資金として調達しています。同2棟のビルでは、DBJ Green Building認証(不動産のサステナビリティをESGに基づく5つの視点から評価した制度)において5つ星を取得しています。

② 東海旅客鉄道:

2022年、地球環境保全に資する新幹線車両更新として200億円のグリーンボンドを発行し、N700Sへの更新投資に充当しています。

③ 東京都:

「ゼロエミッション東京」を目標達成に向けた取り組みの一環として、2017年に全国の自治体で初となる「東京グリーンボンド」を発行しました。環境負荷の少ない次世代の交通手段の導入や、大気汚染・土壌汚染の軽減、都市の気温上昇の予防などを目的とし、2023年度は200億円の東京グリーンボンドを発行しました。

(*1)2020年3月、GBP(グリーンボンド原則)の改訂やグリーンボンドを取り巻く市場動向を踏まえた改訂を行い、グリーンボンドガイドライン2020年版を策定後、2022年7月には国際原則の改訂に整合を取るために、グリーンボンド及びサステナビリティ・リンク・ボンドガイドライン2022年版を策定しています。

グリーンローンの国内外における動向、活用事例について

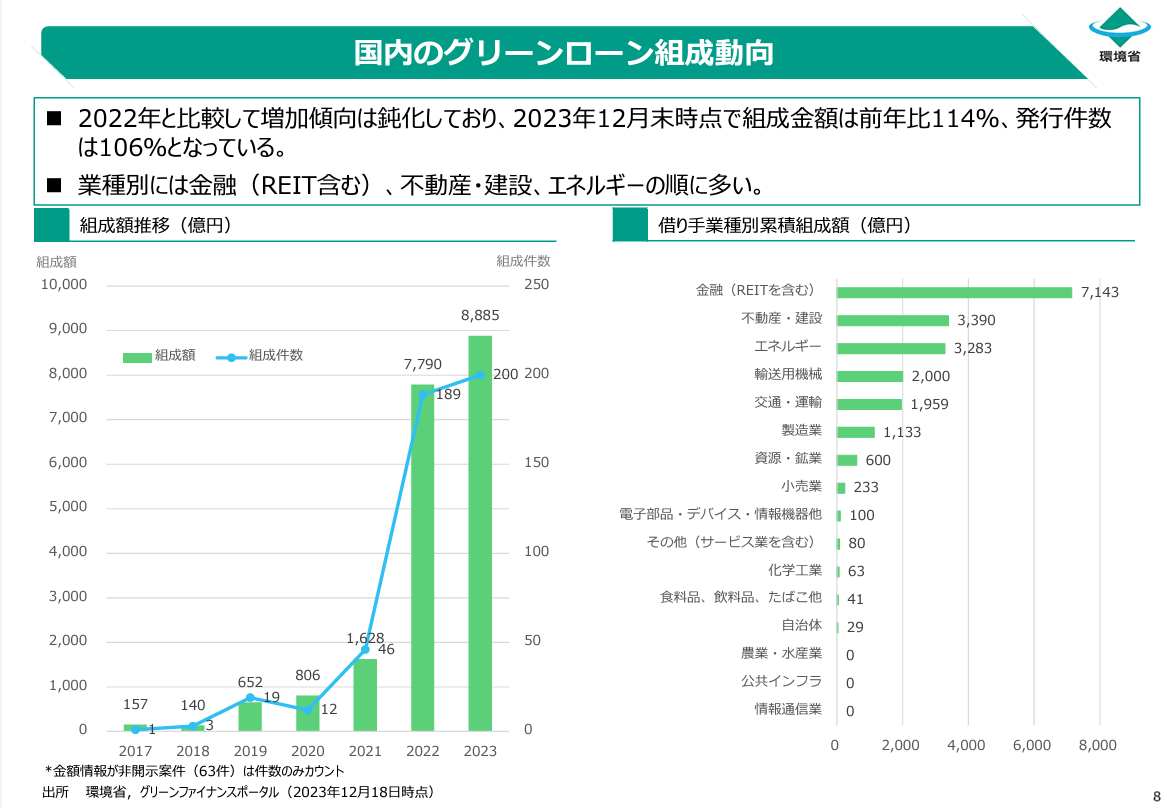

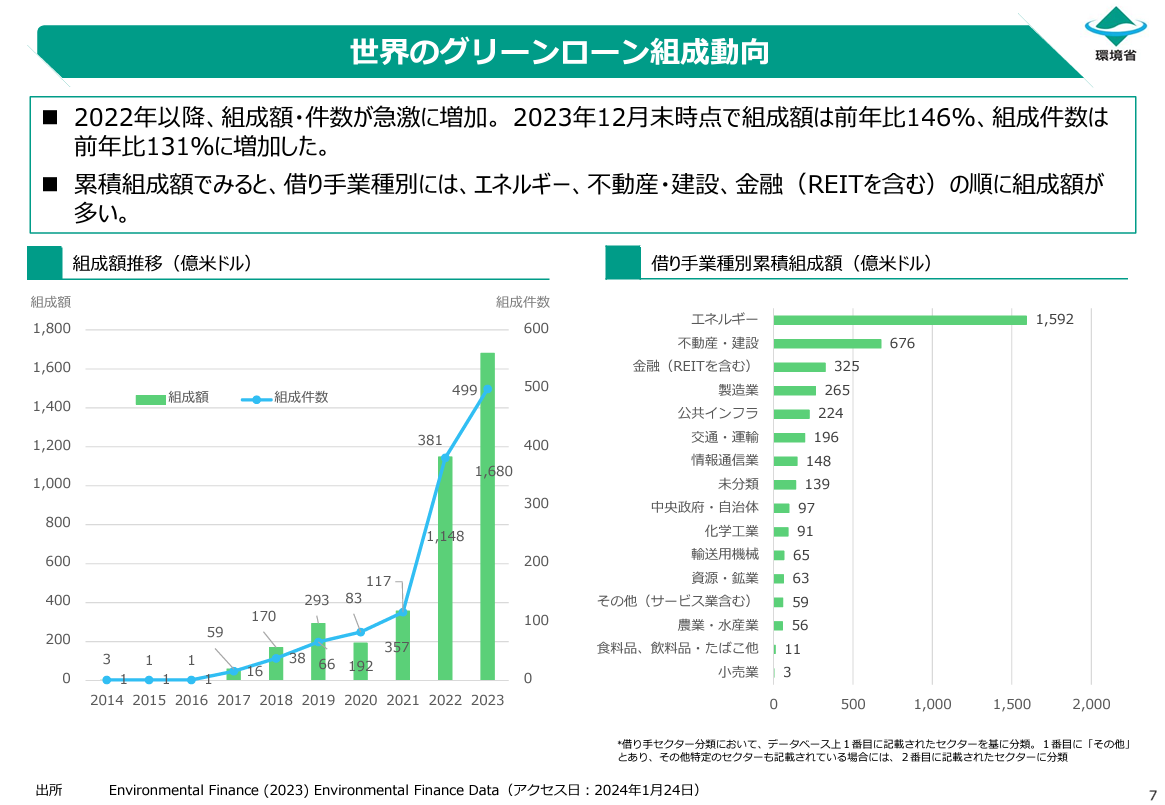

企業や地方自治体等が国内外のグリーンプロジェクトに要する資金を調達するために金融機関から融資を受けるグリーンローンも、グリーンファイナンスの一つです。資金使途などが明確で透明性の高い仕組みとなっており、普及率も国内外共にグリーンボンド同様、右肩上がりで上昇しています。

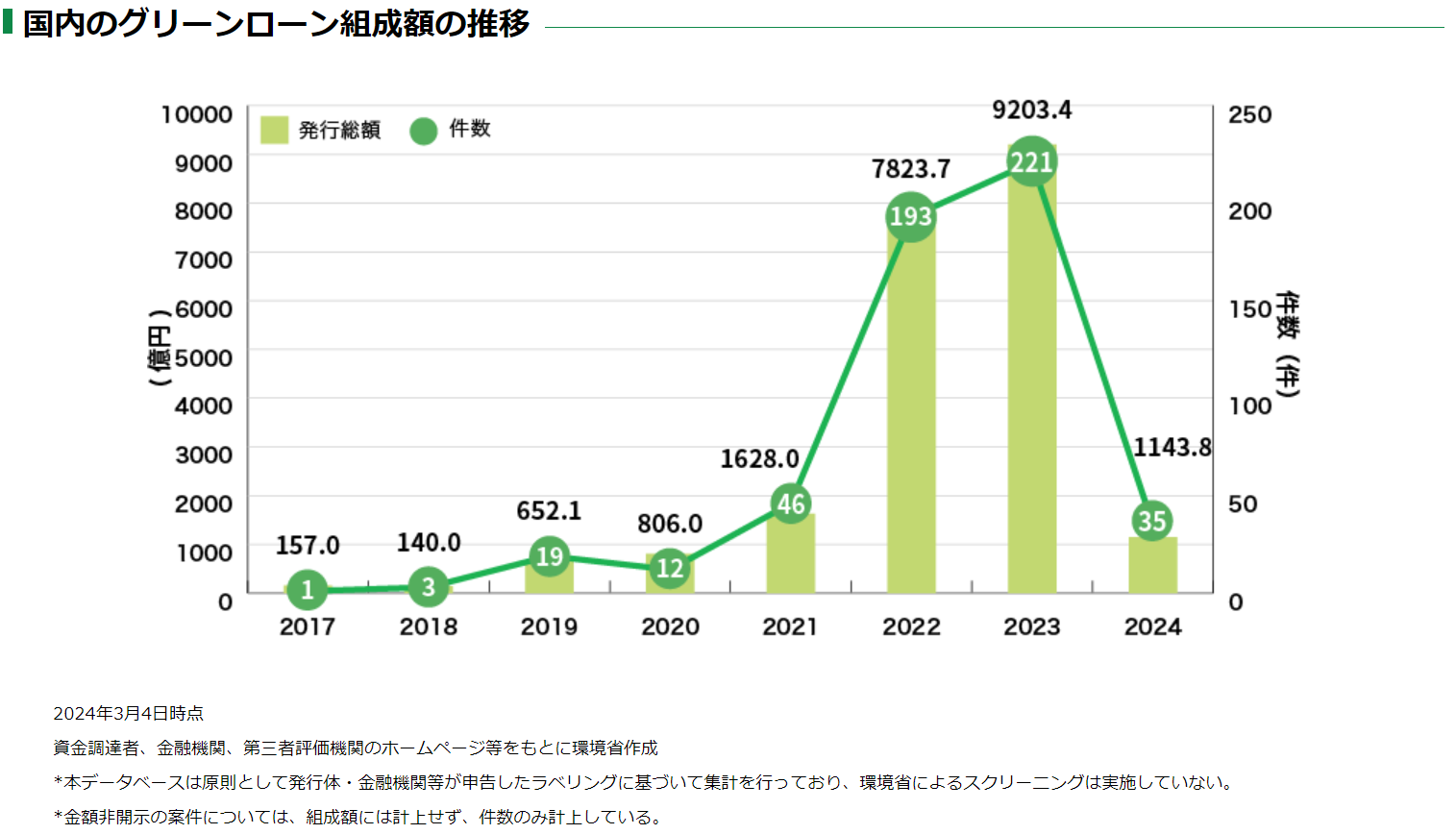

2023年の国内のグリーンローン組成額は、過去最高の9,000億円に到達しており、1兆円も間近となってきています。

環境省(グリーンファイナンスポータル):国内におけるグリーンローンの組成・融資への期待

©https://greenfinanceportal.env.go.jp/loan/issuance_data/market_status.html

環境省(グリーンファイナンスポータル):国内におけるグリーンローンの組成・融資への期待

©https://greenfinanceportal.env.go.jp/loan/issuance_data/market_status.html

また、グリーンローンの組成動向としては、国内外共に借り手業種別累積組成額が多い上位3業種は、

金融(REIT含む)業、不動産・建設業、エネルギー業となっています。

環境省:グリーンファイナンス市場の動向について

©https://www.env.go.jp/content/000197317.pdf

環境省:グリーンファイナンス市場の動向について

©https://www.env.go.jp/content/000197317.pdf

以下に、グリーンローンの活用事例を3つご紹介します。

① 星野リゾート・リート投資法人:

2022年、グリーン適格物件の取得に伴う借入金の返済として、39億円のグリーンローンを締結しています。

② Soma Clean Energy:

2022年、福島県南相馬市での 2 カ所の太陽光発電所の開発費用として、7億5000万円のグリーンローンを足利銀行より調達しています。

③ ヤマダホールディングス:

2023年、環境セグメントに属する子会社が計画するリユース工場の建設・廃家電プラントの増設・廃棄物発電施設の新設に際し、グリーンローンとして166億円の資金調達を行っています。

まとめ

本コンテンツでは、グリーンファイナンスの概要とグリーンボンド、グリーンローンの国内外における動向、具体的な活用事例について、環境省のデータを中心に最新の取り組み状況についてお伝えしてきました。

世界のESG投資や企業の内部資金、個人の所有する金融資産などを脱炭素社会の実現に向けた投資につなげるために、グリーンファイナンスの仕組みを理解し、グリーンボンドやグリーンローンを有効に活用することは、経済的な観点からも環境保護の観点からも有効な手立てです。

本コンテンツ、並びにCO2排出量の算定に関しご質問がございましたら、弊社までお問い合わせ下さい。